埼玉県川口市の相談しやすい税理士、大内です。

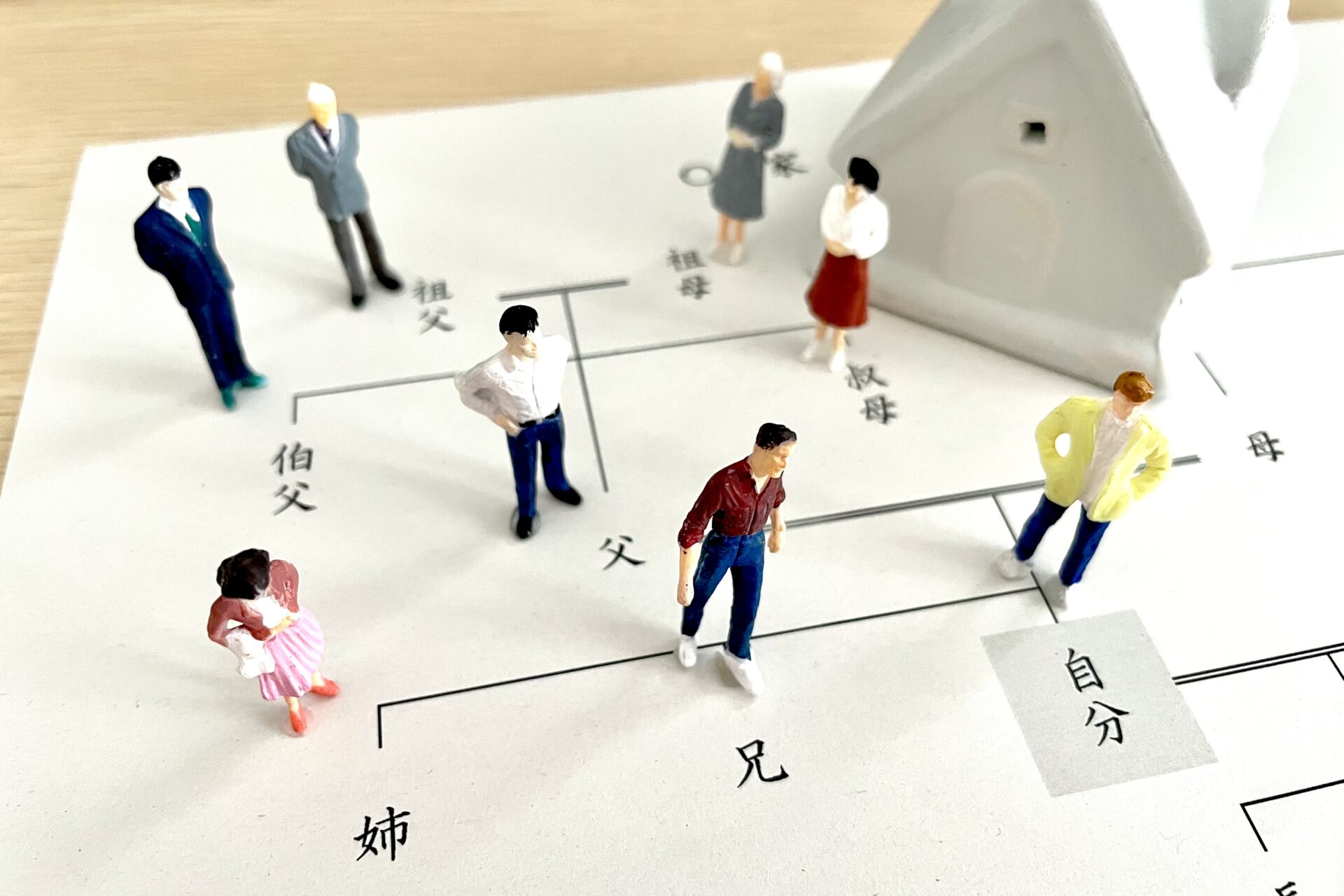

今回は、兄弟姉妹が相続人となるときの注意点などについて、考えてみたいと思います。

兄弟姉妹が相続人となるケース

兄弟姉妹が相続人となるケースは、下記の場合です。

①被相続人に配偶者、子供、直系尊属がいない場合

②被相続人に配偶者はいるが、子供と直系尊属がいない場合

③遺言書において、兄弟姉妹に相続させる旨が記載されている場合

それぞれの場合の法定相続分は、下記のようになっています。

①の場合:兄弟姉妹全員で1/1

②の場合:配偶者3/4、兄弟姉妹全員で1/4

③の場合:遺言書に指定された通り(ただし、他の相続人の遺留分をしないよう配慮が必要)

兄弟姉妹が相続する際の注意点

兄弟姉妹が相続人となる際には、下記の点に注意する必要があります。

①兄弟姉妹に遺留分はありません。

例えば、配偶者と兄弟姉妹が相続人である場合に、遺言書に全ての財産を配偶者に相続させる旨の記載があった場合、兄弟姉妹は遺留分が認められていないため、財産を一切取得することはできません。

②兄弟姉妹の代襲相続は、1代限りです。

つまり、相続人となるべき兄弟姉妹が既に亡くなっている場合は、その子供(被相続人から見ると甥や姪)までが代襲相続の対象となります。

③兄弟姉妹の相続税は、2割加算の対象となります。

配偶者、子供、直系尊属以外が相続人となる場合には、相続税額が2割加算されるという制度があるため、兄弟姉妹が相続人となる場合には、2割加算の対象となります。

最後に

配偶者と兄弟姉妹が相続人となるケースでは、その両者間でトラブルとなるケースは少なくありません。そのトラブルを未然に防ぐためには、遺言書が大きな役割を果たすことになります。遺言書の活用を検討することをお勧めします。